企财盈集团提供美国公司/新加坡公司/日本公司/泰国公司/马来西亚公司/加拿大公司/墨西哥公司/巴西公司/英国公司/法国公司/新西兰公司/日本公司/新加坡公司/越南公司/印度尼西亚公司/迪拜公司等国外公司注册的相关工商财税服务,也提供香港公司/深圳公司/广州公司/上海公司/杭州公司/北京公司/海南公司等国内公司注册的企业服务,公司年审审计/记账报税/缴纳强积金/变更信息/银行开户/ODI备案/BVI注册/税务合规/跨境电商陪跑代运营等企业一站式服务,你有需要或感兴趣随时滴滴我(电话and微信咨询:13045886252 )。

2026年才刚开了个头,跨境卖家们便深感压力山大:一边是税务总局重申境外收入自查范围、击碎不实传言,一边是2025年四季度报税期限已至,双重节点叠加下,卖家们正面临着合规与申报的双重考验。

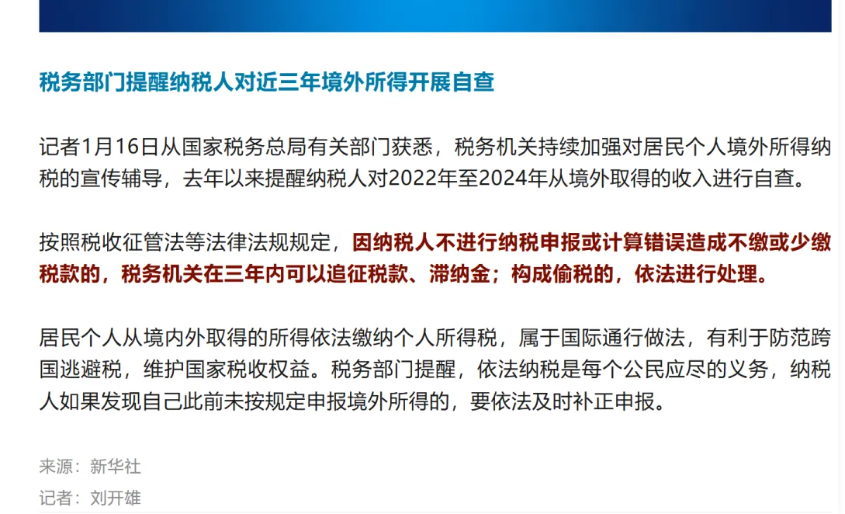

01 境外所得需自查3年

据悉,近日,据媒体报道,国家税务总局有关部门再次明确态度:税务机关正持续加强对居民个人境外所得纳税的宣传与辅导,所有中国税收居民个人需对2022年至2024年的境外所得开展自查补报。

这已非国家税务总局首次发出自查提醒。早在去年,税务部门便已提醒纳税人对2022年至2024年这三个年度内从境外取得的收入进行自查,以此来引导纳税人主动履行申报义务,提前排查并化解因不了解政策而累积的潜在涉税风险。

根据《个人所得税法》及其实施条例等相关规定,在中国境内有住所,或无住所但在一个纳税年度内于境内累计居住满183天的个人,需就其境内和境外取得的全部所得依法缴纳个人所得税。

换句话说就是,所有中国税收居民,无论是何种身份,只要2022年至2024年有境外收入,就必须依法缴纳个人所得税。

从应税范围的境外所得类型来看,根据中国财政部与税务总局于2020年发布的公告,其主要包括在中国境外提供劳务取得的所得、转让境外不动产所得、境外财产租赁所得,以及从境外企业获得的股息、红利等。

值得注意的是,按照《税收征管法》等相关规定,如果是因为纳税人未申报或计算失误,导致税款未缴、少缴的,税务机关可在三年内追征税款、滞纳金;只有被定性为“偷税”行为,才会按更严厉的条款处理。

这一明确口径,击破了此前市场上流传的“补税需追溯至2017年”等不实传闻,将当前自查与整改的重点明确框定在最近三个纳税年度。

对跨境电商从业者而言,这一“政策喊话”意义深远。

作为拥有境外收入的核心群体,卖家的合规申报不仅是法定义务,更是实现长远经营的基础,主动梳理近三年境外收入、完成合规申报,已是行业必然趋势。

图源于新华社

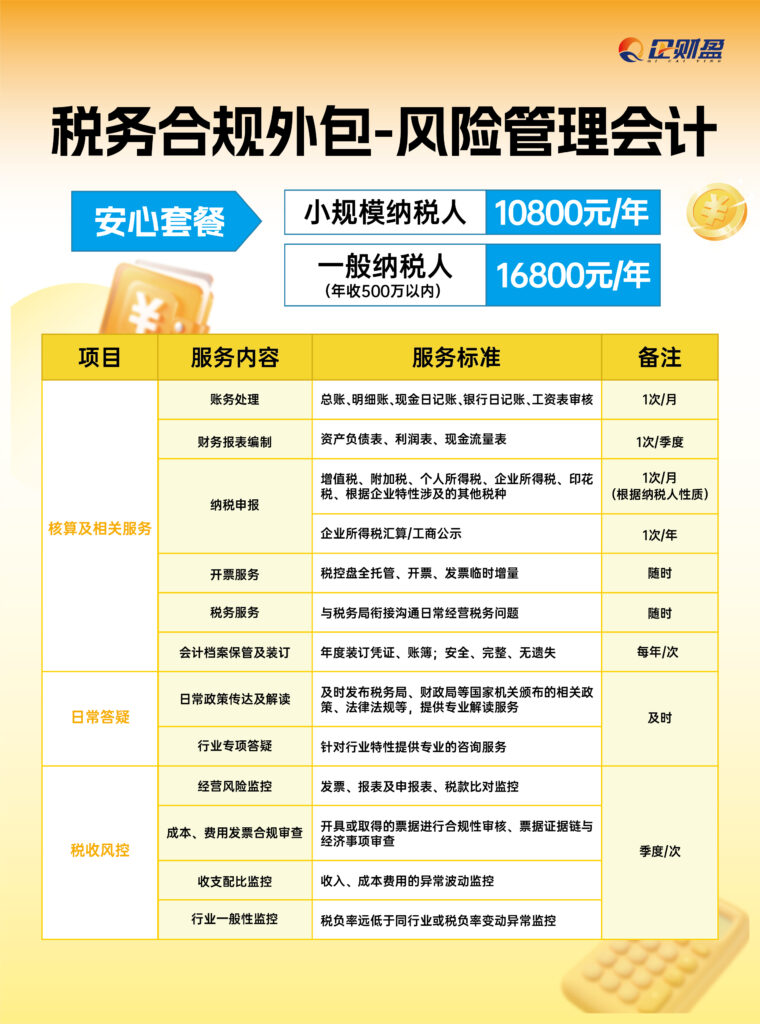

如果你的公司需要税务合规或者疑难账务处理等,可以随时咨询(微信同号:13045886252)▼▼▼

如果你遇到企业税务的合规问题,可以参考企财盈集团的税务合规产品套餐一来解决。

02 跨境税务合规:2026跨境卖家生存指南

1)供应链重塑:从价格导向到税务健康导向

广州某家服装跨境企业财务总监算了一笔账:如果仅考虑采购单价而忽视供应商的税务合规性,可能因无法取得合规进项发票而多缴增值税,实际成本反而高出3-5个百分点。

2026年后,供应商选择标准必须加入“税务合规”权重。建议卖家立即启动供应商筛查,确保所有采购都可以获得合规增值税发票。

2)定价策略调整:税费成本必须内化

杭州某家居品类大卖已经提前调整定价模型:“我们将增值税成本完全内化到产品定价中,虽然短期可能影响竞争力,但长期看避免了税务风险。”

新法实施后,价格战必须考虑税务合规成本。那些看似低价但无法提供合规税务凭证的商业模式将难以为继。

3)海外仓税务处理需明确,避免双重征税

欧洲站卖家W总分享了经验:“我们重新规划了物流路径,确保每个环节的税务处理都符合新法要求。特别是海外仓的货物移动,现在需要更清晰的税务处理文档。”

还有一家从内地城市迁至广州的童装电商企业,是我们企财盈的真实客户案例,通过亚马逊和TIKTOK 平台销售,年营业额在千万量级。

企业虽利润可观,但长期以来在财税合规上存在隐患——店铺以国内个体户形式运营,借用他人名义注册,且实际经营人难以对接税务核查,同时业务中大量缺乏成本票,税务风险日益凸显。

尽管业务繁忙、跨区域经营,企业核心决策人对于合规经营与税务安全有着清醒认知。

他们迫切希望系统性地规避风险、控制税负,并期待能有一个专业、高效的团队帮助应对各类突发的财税疑难问题,所以找到我们企财盈合作。

这次合作不仅解决了一时之需,更折射出新经济环境下跨境电商企业对专业财税陪伴的深层需求——他们需要的不仅是方案,更是可信赖的专家和可落地的支持,而这正是我们企财盈集团持续构建的服务价值。

如果你计划注册美国公司/新加坡公司/日本公司/泰国公司/马来西亚公司/加拿大公司/墨西哥公司/巴西公司/英国公司/法国公司/新西兰公司/日本公司/新加坡公司/越南公司/印度尼西亚公司/迪拜公司等国外公司注册的相关工商财税服务,或者计划注册香港公司/深圳公司/广州公司/上海公司/杭州公司/北京公司/海南公司等国内公司注册的企业服务,公司年审审计/记账报税/缴纳强积金/变更信息/银行开户/ODI备案/BVI注册/税务合规/跨境电商陪跑代运营等企业一站式服务,可以加我微信(电话同V:13045886252)随时咨询↓↓↓

03 跨境电商财税合规的三大痛点

痛点一:下游拿不到票,成本无法抵扣

这是目前最普遍且几乎无解的难题。

- 现状:绝大多数供应商、小工厂、个人卖家无法提供合规发票,尤其是增值税专用发票。为了拿到货,电商往往需要接受“无票价格”。

- 两难选择:

- 承担税点:你主动提出承担税点让下游开票,但这相当于税负转嫁,成本最终还是自己消化。

- 面对个人卖家:如果下游是个人,即使你愿意承担税点,对方也无法开具发票。除非对方专门去注册一个核定征收的个体户,但这通常只能开普票,解决不了核心的增值税进项抵扣问题。增值税链条在这里实质上是断裂的。

痛点二:广告营销成本高企,远超税前抵扣限额

这是平台电商和店群模式玩家心中永远的痛。

- 现实:在流量成本高昂的今天,几乎没有哪家营收规模可观的电商能把广告费(平台推广、直播投流等)控制在营收的15%以内。尤其是依赖店群模式冲量的商家,付费流量是维持曝光的生命线。

- 政策矛盾:税法规定,一般企业发生的广告费和业务宣传费支出,不超过当年销售(营业)收入15%的部分准予扣除;超过部分,准予在以后纳税年度结转扣除。但对于广告费动辄占比20%、30%甚至更高的电商而言,大量超额部分无法在当年抵扣,直接推高了当期应纳税所得额,相当于为“买流量”本身多交了一道税。

痛点三:高退货率侵蚀收入,税务处理复杂

这是消费品类电商,尤其是服装、鞋帽等行业的特色难题。

- 行业惯例:“七天无理由退货”成为标配,服装等品类退货率高达30%-50%并不罕见。

- 财税影响:高退货率意味着确认的收入有很大一部分最终会回流。虽然在会计和税务上可以通过“销售退回”处理,但频繁的退货对开票、冲红、成本结转等实操环节带来巨大工作量,且如果处理不及时或不规范,就会导致前期多确认收入、多缴税款,资金被不合理占用。

如果你的公司需要税务合规或者疑难账务处理等,可以随时咨询(微信同号:13045886252)▼▼▼

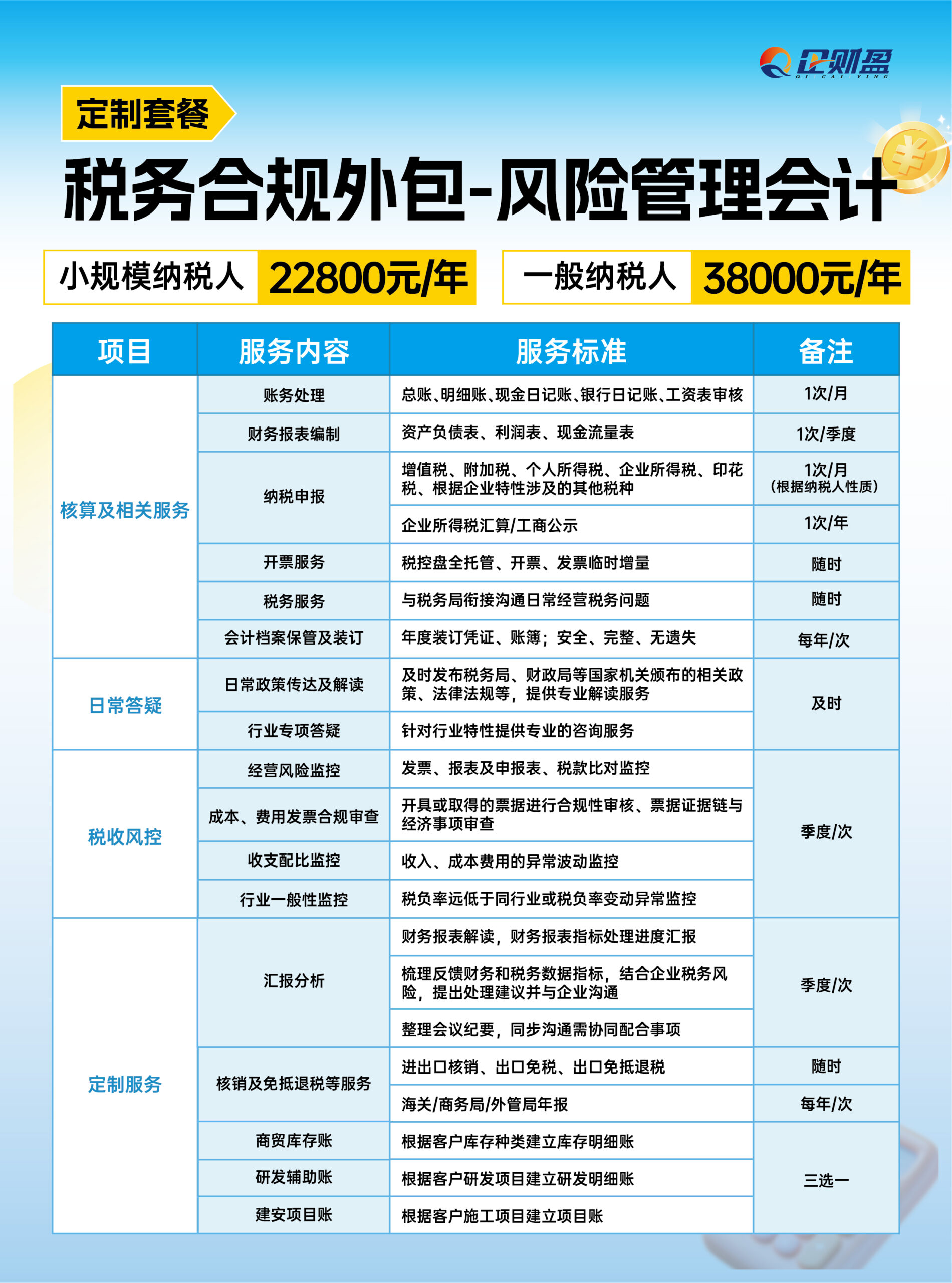

如果你遇到更难的企业税务合规问题,可以参考企财盈集团的税务合规产品套餐二来解决。

04 合规之困:规范之后,利润何在?

这三个痛点叠加,造成了一个残酷的现实:一旦严格进行财税合规,很多电商企业需要为“不属于自己真实利润”的部分缴纳高额税金。

我们以一家纯店铺模式的电商为例算一笔简账:

假设其商品毛利率仅为15%(这在竞争白热化的平台电商中并不少见)。

- 增值税:13%的税率,若进项票严重不足,几乎要按销售额的13%来缴纳增值税。

- 税后剩余:15%的毛利,扣除13%的增值税,仅剩2%。

- 企业所得税:这2%的“毛利”还需扣除运营费用(其中大量无票支出和超限广告费无法抵扣),最终账面利润可能微乎其微甚至为负,但税务调整后,应纳税所得额可能依然很高。

因此,电商财税合规绝非简单地把账做“漂亮”、把流水导入记账软件那么简单。粗暴的“规范”可能导致一个尴尬结局:账是规范了,但公司也因税负过重而失去了生存能力。

这对于利润本就稀薄、靠规模周转的店群老板来说,尤为致命。

企业高危风险与应对策略

1)三大高危风险(电商 / 主播重点警惕)

| 风险类型 | 适用群体 | 风险后果 |

| 拆分经营 | 多店铺企业 | 合并计税触发超标,按13%补缴税款 |

| 更换经营主体 | 跨境电商、主播 | 历史数据合并后超标,税罚成本激增 |

| 瞒报谎报收入 | 无票收入为主的电商/主播 | 被大数据稽查后,按13%补水+罚款 |

示例某电商 2026 年 4 月销售额已超 500 万,但因平台数据推送延迟(按季度推送),7月才发现超标:需更正 4-6 月增值税申报,按 13% 补缴三个月税款,而非按原小规模 1% 计税,利润空间被严重压缩。

2)企业应对策略核心组合:

内部财务团队(聚焦对内账务处理)+ 外部常年税务顾问(专业指导、定期合规检查、财务人员培训)。必要性:征管升级下,单一内部财务团队难以覆盖全维度合规需求,外部顾问可弥补专业短板,是最经济的合规解决方案。如果你的公司需要税务合规或者更多疑难账务处理等,可以随时咨询(微信同号:13045886252)▼▼▼

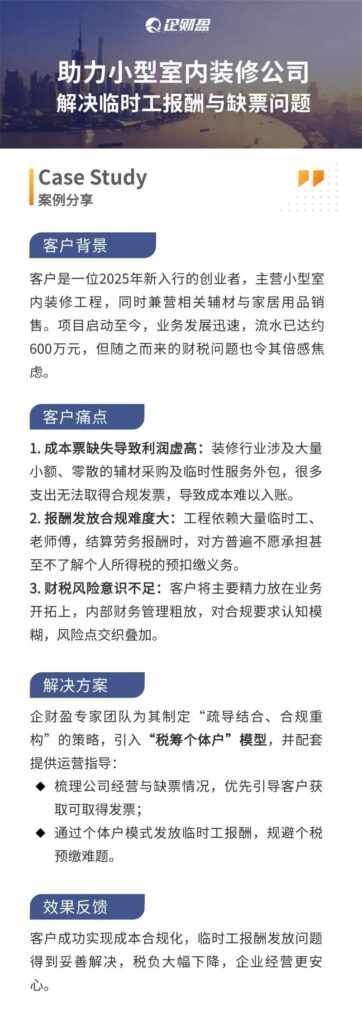

如果你遇到特别难搞的企业税务合规问题,可以参考企财盈集团的税务合规产品套餐三来解决。

05 破局思路:在合规与生存之间寻找平衡点

既然涉税信息报送大势所趋,合规之路非走不可,那么关键就在于:如何找到一种既符合监管要求,又能让电商企业交得起税、留有利润的解决方案?

这需要从商业模式、税务架构和财务管理的综合层面进行规划和优化:

1)业务重构与供应链梳理:

重新审视上游供应链,在价格与合规之间寻找新的平衡。逐步将重要供应商替换为能够提供合规票据的合作伙伴,哪怕采购成本略有上升,但获得可抵扣的进项票能从整体税负中找回。

2)主体设计与税务规划:

根据业务板块(如跨境平台、店群、直播带货、线下货源等)分割,合理利用不同市场主体的税收政策(如小微企业、个体工商户的优惠政策),进行集团化或矩阵化布局。对于达人带货等无票支出高的板块,探索通过合规平台结算等模式,将劳务报酬转化为可取得发票的采购成本。

3)精准核算与账务管理:

建立与电商业务高度匹配的财务核算体系。特别是对退货、推广费、平台费用等特色项目,进行精细化的账务处理和税务备查,确保数据准确,避免多缴冤枉税。

4)政策研究与合规创新:

密切关注并研究针对电商、直播等新业态的税收政策与地方性财政扶持政策。在合法合规的前提下,利用好各项税收优惠与核定征收等工具。

如果你计划注册深圳公司/广州公司/上海公司/杭州公司/北京公司/香港公司/海南公司等国内公司注册的相关工商财税服务,也提供美国公司/加拿大公司/墨西哥公司/巴西公司/英国公司/法国公司/新西兰公司/日本公司//新加坡公司/泰国公司/越南公司/马来西亚公司等国外公司注册的相关工商财税服务,公司年审/记账报税/缴纳强积金/变更信息/银行开户/ODI备案/跨境电商陪跑代运营等企业一站式服务等均可找企财盈集团办理,欢迎咨询我(微信同号:13045886252),或者【扫描下方二维码】匹配您的需求,会有专业财税顾问与您详细沟通↓↓↓

06 企财盈集团的税务合规真实案例

07 为什么选择企财盈集团?

🏆 为什么选择企财盈?——专业实力,全球信赖

企财盈集团,自2015年创立以来,始终秉承 “赋能每一个创业梦想” 的使命,专注于为企业提供一站式全球化工商财税与商务服务。

我们的底气,源于深厚的积淀与权威的认证:

✅ 服务规模见证口碑: 累计服务超 30万+ 企业,长期合作客户超 5万+。

✅ 全球网络本地支持: 在北上广深、香港、东南亚、美国等地设立分支机构,服务覆盖亚洲、欧洲、美洲。

✅ 官方认证资质护航: 拥有3家香港政府认证的持牌秘书公司、1家美国分公司及1家自营香港会计师事务所,同时是深圳市代理记账协会副会长单位等,确保服务全程合规、可靠。

企财盈海外公司注册服务的四大核心优势:

🔹 1. 专家团队,全程指引

近400人专业团队,由资深律师、会计师、税务师及跨境商务顾问组成。他们精通国际法规,年均处理上千高端案例,能提供从架构设计到落地执行的最优定制方案。

🔹 2. 数字赋能,智能高效

斥资2000万自研数字化系统“易创宝”,实现流程标准化、进度可视化。融合AI智能分析,能快速洞察需求,辅助生成方案,让复杂事务清晰透明、高效推进。

🔹 3. 生态链接,额外价值

连接超50万+ 企业家资源与国内外协会平台。通过定期举办跨境沙龙、财税法研讨会等活动,不仅解决注册问题,更致力于为您链接资源、创造商机。

🔹 4. 全周期陪伴,无忧出海

我们的服务不止于“成功注册”。提供从前期咨询、中期落地到后期财税申报、年审维护、合规咨询的全生命周期服务,成为您海外拓展的长期稳健伙伴。

免责声明

图片来源:本文部分图片素材来源于网络,如涉及版权问题,请联系我们替换删除处理。

信息参考:本文内容综合自企财盈内部资料及相关公开网络信息。

内容编审:本文由企财盈集团运营部编辑与设计。

温馨提示:本文所述的相关政策、条件、时效、费用等信息可能存在动态调整,请以最新官方公告或实际申请时的具体情况为准。

- 税务合规指南

- 税务合规案例

- 企业税务合规

- 税务

- 税务合规优化

- 税务合规